Was ist der Saisonale Screener?

Stell dir vor, du könntest Hunderte von Aktien gleichzeitig nach profitablen saisonalen Mustern durchsuchen – vollautomatisch, in nur wenigen Minuten, mit historischer Validierung über bis zu 30 Jahre. Genau das macht unser Saisonaler Screener .

Während unsere Saisonale Analyse es dir ermöglicht, eine einzelne Aktie im Detail zu analysieren, geht der Saisonaler Screener den umgekehrten Weg:

Der Unterschied auf einen Blick

Saisonale Analyse: Du wählst eine Aktie aus und analysierst alle möglichen saisonalen Zeitfenster dieser einzelnen Aktie.

Saisonaler Screener: Du wählst ein Zeitfenster (z.B. April-Mai) und der Screener analysiert hundreds of stocks um herauszufinden, welche davon historisch die besten Muster in diesem Zeitraum zeigen.

Für wen ist der Saisonale Screener?

- Systematische Trader, die wiederkehrende Muster quantitativ handeln möchten

- Swing Trader, die saisonale Vorteile für zeitlich begrenzte Trades nutzen möchten

- Portfolio-Manager, die saisonale Rotationsstrategien umsetzen möchten

- Research-Analysten, die nach neuen Trading-Ideen auf Basis historischer Muster suchen

- Privatanleger, die ihr Einstiegstiming optimieren möchten

Wie funktioniert der Saisonale Screener?

Der Screener funktioniert in 6 einfachen Schritten:

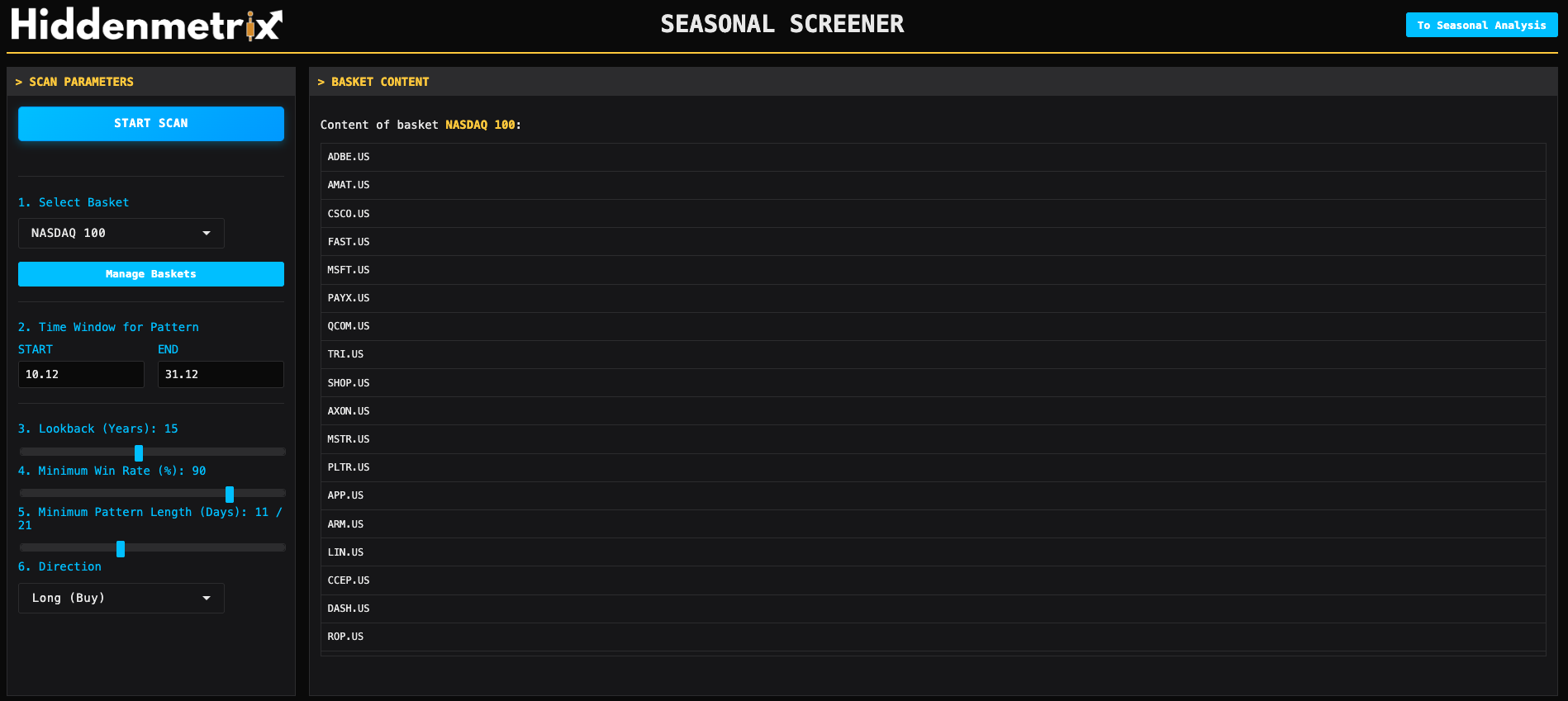

Schritt 1: Aktienkorb auswählen

Der Screener durchsucht nicht einzelne Aktien, sondern ganze Aktienkörbe. Du hast die Wahl zwischen:

- Vordefinierte Indizes: DAX, Dow Jones, S&P 500, NASDAQ 100 und viele mehr

- Sektor-Körbe: Technologie, Finanzen, Energie, Gesundheit, Konsum, usw.

- Eigene Körbe: Erstelle eigene Aktienkörbe mit beliebigen Aktien

Beispiel:

Du wählst Nasdaq als Korb. Der Screener analysiert dann automatisch alle 100 Nasdaq-Aktien auf saisonale Muster im von dir gewählten Zeitfenster.

Schritt 2: Zeitfenster definieren

Gib das Start- und Enddatum für das gesuchte saisonale Muster ein. Format: Tag.Monat (z.B. 01.04 für 1. April).

Beispiele für typische saisonale Zeitfenster:

- Santa-Rally: 24.12 - 10.01 (Jahresendrallye)

- Sommerflaute: 01.07 - 31.08 (Short-Kandidaten)

- Januar-Effekt: 01.01 - 31.01 (Small-Cap-Bounce)

- Berichtssaison: 15.04 - 15.05 (Q1-Berichterstattung)

- Sell in May: 01.05 - 30.09 (Sommermonate meiden)

Wichtig: Jahresübergreifende Muster

Der Screener unterstützt auch jahresübergreifende Muster! Wenn du z.B. 15.11 - 15.01 eingibst, analysiert der Screener korrekt ein Muster von Mitte November bis Mitte Januar (über den Jahreswechsel).

Schritt 3: Betrachtungszeitraum festlegen

Wähle, wie viele Jahre der Screener zurückblicken soll, um das Muster zu validieren.

- Minimum: 3 Jahre (für erste Hinweise)

- Empfohlen: 10-15 Jahre (statistische Relevanz)

- Maximum: 30 Jahre (maximale historische Tiefe)

Faustregel: Je länger der Betrachtungszeitraum, desto robuster das Muster. Bei sehr langen Zeiträumen können sich die Marktbedingungen jedoch erheblich verändert haben.

Schritt 4: Minimale Trefferquote definieren

Lege fest, wie hoch die Erfolgsquote (Trefferquote) mindestens sein muss.

- 50%%: Minimum (besser als Zufall)

- 60-70%%: Solide Muster

- 70-80%%: Starke Muster

- 80%%+: Sehr starke Muster (selten, aber sehr wertvoll)

Beispiel:

Du setzt die minimale Trefferquote auf 70%%. Der Screener zeigt dir nur Aktien, die in mindestens 70%% der historischen Jahre im gewählten Zeitfenster gestiegen (für Long) oder gefallen (für Short) sind.

Schritt 5: Minimale Musterlänge

Definiere, wie lange das saisonale Muster mindestens dauern soll (in Handelstagen).

- 5-10 Tage: Kurzfristige Swing-Muster

- 10-20 Tage: Mittelfristige Muster

- 20-40 Tage: Längere saisonale Trends

- 40+ Tage: Langfristige saisonale Verschiebungen

Warum ist das wichtig? Manche Aktien zeigen nur sehr kurze Ausreißer (z.B. 2-3 Tage), die schwer zu handeln sind. Mit der minimalen Länge filterst du solche Muster heraus und konzentrierst dich auf handelbare Zeitfenster.

Schritt 6: Richtung wählen (Long oder Short)

Entscheide, ob du nach Long-Mustern (steigende Kurse) oder Short-Mustern (fallende Kurse) suchst.

- Long: Der Screener sucht nach Aktien, die im gewählten Zeitfenster historisch gestiegen sind

- Short: Der Screener sucht nach Aktien, die im gewählten Zeitfenster historisch gefallen sind

Die Screener-Oberfläche mit allen Scan-Parametern

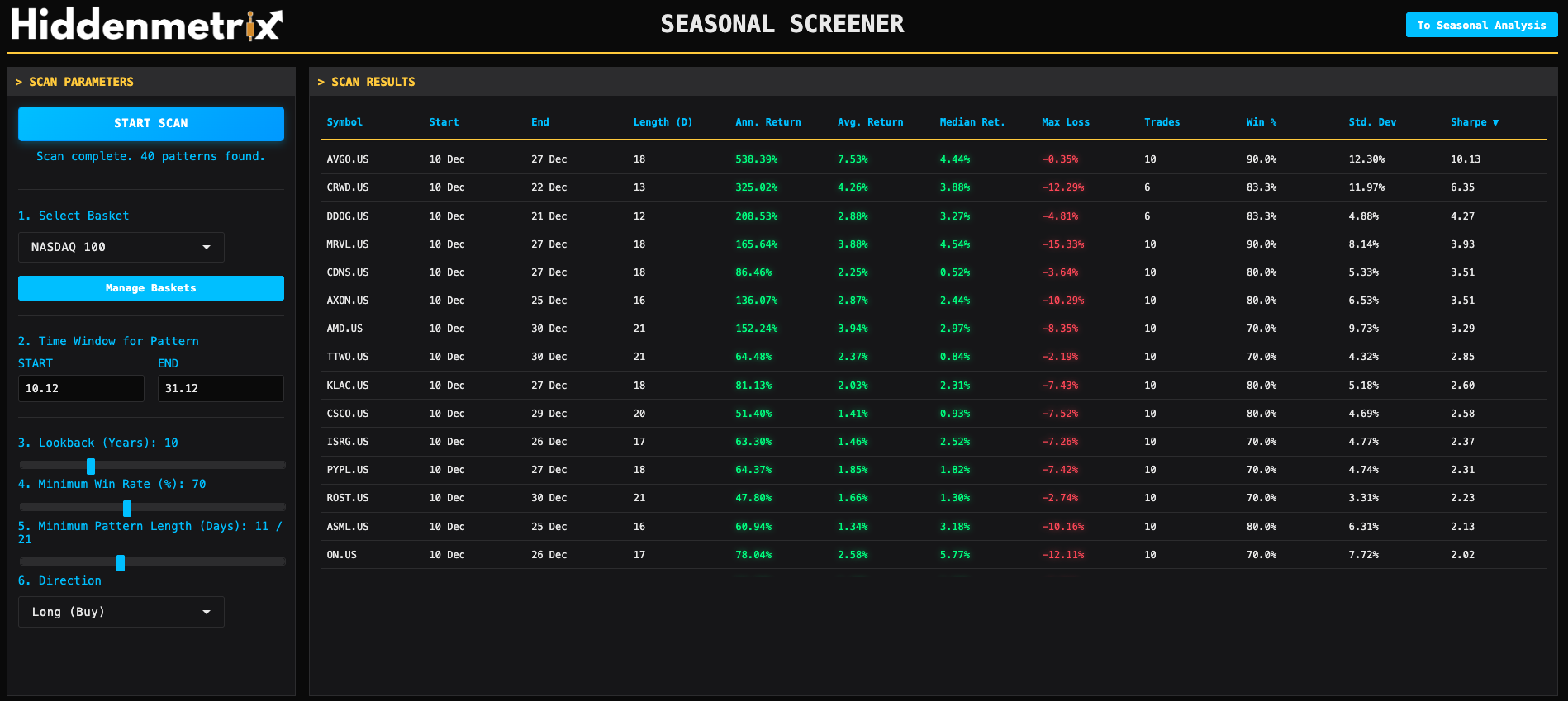

Die Screener-Ergebnisse: Was du siehst und wie du sie interpretierst

Nach dem Scan präsentiert dir der Screener eine übersichtliche Tabelle mit allen gefundenen Mustern, sortiert nach Sharpe Ratio (risikoadjustierte Rendite) oder einem selbst definierten Kriterium.

Die Ergebnisspalten im Detail

1. Symbol

Das Aktien-Tickersymbol (z.B. AAPL, SAP, BMW)

2. Start & Ende

Das exakte Zeitfenster des gefundenen Musters. Dieses kann von deinem eingegebenen Zeitfenster abweichen, da der Screener das optimale Ein- und Ausstiegsdatum innerhalb deines Fensters findet.

Beispiel:

Du gibst 01.04 - 31.05 ein. Der Screener findet, dass das beste Muster für Aktie X von 15.04 - 20.05 läuft. Das Ergebnis zeigt dann: Start: 15.04, Ende: 20.05.

3. Länge (D) - Länge in Tagen

Die Anzahl der Handelstage , die das Muster dauert. Wichtig: Kalendertage ≠ Handelstage (Wochenenden und Feiertage werden nicht gezählt).

4. Ann. Return - Annualisierte Rendite

Der durchschnittliche jährliche Rendite , die das Muster historisch erzielt hat – auf ein Jahr hochgerechnet.

Warum annualisiert?

Ein Muster, das 20 Tage dauert und +3%% bringt, ist nicht direkt vergleichbar mit einem Muster, das 60 Tage dauert und +5%% bringt. Annualisierung macht Muster unterschiedlicher Länge vergleichbar.

Formel: Ann. Return = (Avg. Return / Muster-Tage) × 252 Handelstage

5. Avg. Return - Durchschnittliche Rendite

Der durchschnittliche Rendite über alle historischen Trades.

Beispiel: Wenn die Aktie das Muster in 10 Jahren mit +5%%, +3%%, +7%%, +2%%, +4%%, +6%%, +5%%, +3%%, +8%%, +4%% durchlaufen hat, ist der Avg. Return = +4,7%%.

6. Median Ret. - Median-Rendite

Der Median aller historischen Renditen. Anders als der Durchschnitt ist der Median robuster gegen Ausreißer.

Warum ist der Median wichtig?

Angenommen, eine Aktie hat folgende historische Renditen: +2%%, +3%%, +2%%, +50%%, +3%%. Der Durchschnitt wäre +12%% (verzerrt durch den Ausreißer +50%%). Der Median wäre +3%% – realistischer für typisches Verhalten.

7. Max Loss - Maximaler Verlust

Der schlechteste historische Drawdown während des Musters. Das ist dein Worst-Case-Szenario.

Beispiel: Max Loss = -8%% bedeutet: In einem der historischen Jahre verlor die Aktie 8%% während des Musters. Du solltest mental und finanziell auf diesen Fall vorbereitet sein.

8. Trades - Anzahl historischer Trades

Wie oft das Muster in der Vergangenheit gehandelt wurde (= Anzahl der Jahre im Betrachtungszeitraum).

Wichtig: Je mehr Trades, desto statistisch relevanter ist das Muster. Ein Muster mit 3 Trades ist weniger aussagekräftig als eines mit 20 Trades.

9. Win %% - Trefferquote (Erfolgsquote)

Der Prozentsatz der historischen Trades, die profitabel.

Interpretation:

- 50%%: Wie ein Münzwurf – kein statistischer Vorteil

- 60-70%%: Solider Vorteil

- 70-80%%: Sehr guter Vorteil

- 80%%+: Exzellenter Vorteil (aber Vorsicht vor Overfitting!)

10. Std. Dev - Standardabweichung

Der Volatilität der historischen Renditen. Je höher, desto unvorhersehbarer das Muster.

Beispiel: Eine Aktie mit Avg. Return +5%% und Std. Dev 15%% ist viel riskanter als eine mit Avg. Return +5%% und Std. Dev 3%%.

11. Sharpe Ratio - Risikoadjustierte Rendite

Der Sharpe Ratio ist die wichtigste Kennzahl im Screener. Sie zeigt, wie viel Rendite du pro Risikoeinheit erhältst.

Formel: Sharpe = (Annualisierte Rendite) / (Standardabweichung)

Interpretation:

- < 0,5: Schwaches Muster

- 0,5 - 1,0: Okay

- 1,0 - 2,0: Gut

- 2,0 - 3,0: Sehr gut

- > 3,0: Exzellent (aber selten)

Warum ist die Sharpe Ratio so wichtig?

Zwei Aktien können die gleiche durchschnittliche Rendite haben, aber völlig unterschiedliche Risikoprofile:

- Aktie A: Avg. Return +10%%, Std. Dev 20%% → Sharpe = 0,5

- Aktie B: Avg. Return +10%%, Std. Dev 5%% → Sharpe = 2,0

Aktie B ist klar überlegen, weil sie die gleiche Rendite mit viel weniger Volatilität liefert.

Beispielergebnisse eines Screener-Scans mit allen wichtigen Kennzahlen

Praktische Anwendungsbeispiele: Wie du den Screener effektiv nutzt

Beispiel 1: Die "Santa-Rally" systematisch handeln

Ziel:

Finde die Aktien, die historisch die stärkste Jahresendrallye zeigen.

Screener-Einstellungen:

- Korb: NASDAQ

- Zeitfenster: 20.12 - 10.01

- Betrachtungszeitraum: 15 Jahre

- Min. Trefferquote: 70%%

- Min. Musterlänge: 10 Tage

- Richtung: Long

Ergebnisse:

Der Screener findet z.B. 12 Nasdaq-Aktien, die in 70%%+ der Jahre im Zeitraum 20.12 - 10.01 gestiegen sind, mit Sharpe Ratios von 1,5 - 3,0.

Deine Trading-Strategie:

- Kaufe die Top 3-5 Aktien (sortiert nach Sharpe Ratio) am 20. Dezember

- Verkaufe am 10. Januar

- Wiederhole diese Strategie jedes Jahr

Erwartung: Mit einer 70%% Trefferquote und durchschnittlich +4-6%% Rendite pro Trade hast du einen klaren statistischen Vorteil.

Beispiel 2: Sommerflaute-Shorts finden

Ziel:

Identifiziere Aktien, die im Sommer historisch schlecht abschneiden.

Screener-Einstellungen:

- Korb: S&P 500

- Zeitfenster: 01.07 - 31.08

- Betrachtungszeitraum: 20 Jahre

- Min. Trefferquote: 65%%

- Min. Musterlänge: 30 Tage

- Richtung: Short

Ergebnisse:

Der Screener findet 28 S&P 500 Aktien, die im Sommer konsistent fallen, mit durchschnittlichen Drawdowns von -8%% bis -15%%.

Deine Trading-Strategie:

Implementiere eine Sommerflaute-Short-Strategie auf ein Portfolio dieser Aktien (z.B. mit CFDs, Puts oder direkten Shorts).

Beispiel 3: Berichtssaison-Muster im NASDAQ

Ziel:

Finde Tech-Aktien, die historisch während der Q1-Berichtssaison (April/Mai) performen.

Screener-Einstellungen:

- Korb: NASDAQ 100

- Zeitfenster: 15.04 - 15.05

- Betrachtungszeitraum: 12 Jahre

- Min. Trefferquote: 75%%

- Min. Musterlänge: 15 Tage

- Richtung: Long

Ergebnisse:

Der Screener identifiziert Tech-Aktien, die während der Berichtssaison konsistent outperformen.

Pro-Tipps: So holst du das Maximum aus dem Screener

1. Nutze eigene Körbe für spezialisierte Scans

Erstelle eigene Körbe für:

- Dividenden-Aristokraten: Stabile Dividendenzahler für saisonale Dividenden-Plays

- Volatilitäts-Aktien: High-Beta-Aktien für Short-Squeezes oder Crash-Hedges

- Small-Cap-Turnarounds: Unterbewertete Small-Caps für Januar-Effekt-Plays

- Rohstoff-Plays: Rohstoffbezogene Aktien für saisonale Rohstoffmuster

2. Kombiniere Screener mit Fundamentalanalyse

Der Screener zeigt dir historische Muster, aber das bedeutet nicht, dass sie sich unbedingt wiederholen müssen. Kombiniere Screener-Ergebnisse mit:

- Fundamentaldaten: Ist das Unternehmen noch gesund?

- Technische Analyse: Bestätigt der Chart das saisonale Muster?

- News & Katalysatoren: Gibt es bevorstehende Events, die das Muster stören könnten?

3. Diversifiziere über mehrere Muster

Anstatt alles auf ein saisonales Muster zu setzen, baue ein Portfolio aus mehreren saisonalen Trades:

- Januar-Effekt (Small Caps)

- Berichtssaison-Plays (April, Juli, Oktober)

- Santa-Rally (Dezember/Januar)

- Sommerflaute-Shorts (Juli/August)

Das reduziert dein Risiko, falls ein einzelnes Muster versagt.

4. Backteste deine Strategie über verschiedene Marktphasen

Variiere den Betrachtungszeitraum:

- 5 Jahre: Funktioniert das Muster in der jüngsten Marktphase?

- 10 Jahre: Inklusive der Finanzkrise 2008?

- 20 Jahre: Inklusive des Dotcom-Crashs 2000?

Wenn ein Muster über alle Marktphasen funktioniert, ist es robuster.

5. Achte auf Sharpe Ratio UND Trefferquote

Ein Muster mit hoher Sharpe Ratio aber niedriger Trefferquote kann schwer zu traden sein (mental belastend wegen häufiger Verluste). Idealerweise willst du:

- Sharpe Ratio > 1,5

- Trefferquote > 65%%

- Max Loss < -15%%

Häufige Fehler vermeiden: Was du NICHT tun solltest

❌ Fehler 1: Den Ergebnissen blind folgen

Nur weil eine Aktie ein starkes historisches Muster zeigt, bedeutet das nicht, dass es sich unbedingt wiederholen muss. Prüfe immer:

- Ist das Unternehmen noch fundamental solide?

- Hat sich die Branchendynamik verändert?

- Gibt es externe Faktoren (Regulierung, Wettbewerb), die das Muster brechen könnten?

❌ Fehler 2: Zu kurzer Betrachtungszeitraum

Ein Muster, das nur über 3-5 Jahre funktioniert, könnte Zufallsein. Nutze mindestens 10 Jahre für statistisch relevante Ergebnisse.

❌ Fehler 3: Zu hohe Trefferquote fordern

Wenn du die minimale Trefferquote auf 90%% setzt, findest du vielleicht nur 1-2 Muster – und diese könnten overfitted sein (zu perfekt, um real zu sein). Eine Trefferquote von 65-75%% ist realistischer und handelbarer.

❌ Fehler 4: Max Loss ignorieren

Ein Muster mit +20%% avg. return klingt großartig – aber wenn der Max Loss -50%% ist, könnte ein einziger schlechter Trade dein Konto zerstören. Achte auf ein gutes Chance-Risiko-Verhältnis.

❌ Fehler 5: Keine Positionsgrößen-Bestimmung

Nur weil ein Muster gut aussieht, bedeutet das nicht, dass du dein gesamtes Kapital darauf setzen solltest. Nutze Kelly Criterion oder Fixed Fractional Position Sizing , um dein Risiko zu managen.

Fortgeschrittene Strategien: Für erfahrene Nutzer

1. Pairs Trading mit saisonalen Mustern

Kombiniere Long- und Short-Muster:

- Long: Aktien mit starkem saisonalem Aufwärtsmuster

- Short: Aktien mit starkem saisonalem Abwärtsmuster im gleichen Zeitraum

Das reduziert dein Marktrisiko (beta-neutral) und du profitierst von der relativen Performance.

2. Momentum-Overlay

Anstatt blind am Startdatum einzusteigen, warte auf Momentum-Bestätigung:

- Kaufe nur, wenn die Aktie bereits in den ersten 3 Tagen des Musters steigt

- Steige aus, wenn das Momentum nachlässt (z.B. 3-Tage gleitender Durchschnitt Crossunder)

3. Volatilitäts-Filter

Trade saisonale Muster nur in niedrig-volatilen Umgebungen:

- Miss die aktuelle Marktvolatilität (VIX, ATR)

- Steige nur ein, wenn die Volatilität unter dem historischen Durchschnitt liegt

Saisonale Muster funktionieren oft schlechter während Crash- oder Panikphasen.

Integration in deinen Trading-Workflow

Wie du den Saisonalen Screener systematisch in deine Trading-Routine integrierst:

Monatlicher Workflow:

- Monatsende: Screene nach saisonalen Mustern für den kommenden Monat

- Filtere die Top 5-10 Muster: Nach Sharpe Ratio, Trefferquote und Max Loss

- Führe Due Diligence durch: Fundamental- und technische Analyse

- Erstelle eine Watchlist: Mit Ein-/Ausstiegsdaten und Positionsgrößen

- Setze Alerts: 3 Tage vor dem Startdatum

- Trade systematisch: Keine Emotionen, nur Strategie

- Tracke deine Performance: Nutze unseren Portfolio-Tracker

Fazit: Systematisches Trading mit historischer Validierung

Der Saisonale Screener ist ein Game-Changer für jeden, der saisonale Muster systematisch handeln möchte:

- Automatisierung: Scanne Hunderte von Aktien in Minuten statt Tagen

- Historische Validierung: Jedes Muster wird über bis zu 30 Jahre getestet

- Quantitative Kennzahlen: Sharpe Ratio, Trefferquote, Max Loss – alles auf einen Blick

- Flexibilität: Long, Short, beliebige Zeitfenster, eigene Körbe

- Risikomanagement: Du siehst genau, was dich im schlimmsten Fall erwartet

Aber denke daran: Der Screener ist ein Werkzeug, keine Garantie. Nutze ihn als Teil einer umfassenden Trading-Strategie, kombiniert mit Fundamentalanalyse, technischer Analyse und solidem Risikomanagement.

Die 3 goldenen Regeln für erfolgreiches saisonales Trading

- Robustheit vor Perfektion: Ein Muster mit 70%% Trefferquote über 20 Jahre ist besser als eines mit 95%% über 5 Jahre

- Diversifikation: Trade mehrere saisonale Muster über das Jahr verteilt

- Disziplin: Halte dich an deine Ein-/Ausstiegsregeln, auch wenn es emotional schwierig ist

Starte jetzt und entdecke profitable saisonale Muster – systematisch, datengetrieben, erfolgreich.

"The goal of a successful trader is to make the best trades. Money is secondary." – Alexander Elder